W obrocie gospodarczym przedsiębiorcy przeważnie mają do czynienia z transakcjami, nazwijmy je 1:1, sprzedawca – odbiorca.

To najprostszy model sprzedaży.

Coraz częściej jednak, transakcje mają dużo bardziej zaawansowany charakter. Ważne jest by przedsiębiorca miał świadomość, iż na gruncie podatku VAT jest niezwykle istotne, czy w łańcuchu dostaw mamy dwa podmioty (tylko sprzedawca i nabywca) czy więcej.

W sytuacji, gdy Państwa Firma jest jednym z wielu kontrahentów w łańcuchu dostaw mamy do czynienia z tzw. międzynarodowymi transakcjami łańcuchowymi.

Pojęcie „transakcja łańcuchowa”, to pojęcie umowne.

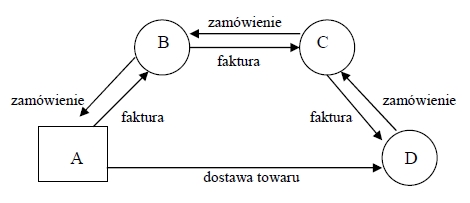

Oznacza, iż dostawa realizowana jest w łańcuchu tj. towar jest przedmiotem zamówienia i sprzedaży pomiędzy kilkoma kontrahentami w ten sposób, że towar jest wysyłany od pierwszego z podmiotów (w łańcuchu) do ostatniego. Fizycznie ma miejsce zatem, tylko jedna wysyłka od pierwszego do ostatniego podmiotu, ale każdy z przedsiębiorców uczestniczących w łańcuchu transakcji rozpoznaje sprzedaż na rzecz kolejnego podmiotu z łańcucha, która dokumentowana jest fakturą.

Dla Państwa niezmiernie ważne jest przede wszystkim, aby mieć świadomość uczestnictwa w takim łańcuchu dostaw.

Polska firma może tu występować jako pierwszy w łańcuchu dostawca, może być pośrednikiem, który kupuje towar i odsprzedaje dalej, ale fizycznie nim nie dysponuje, może też być finalnym nabywcą, który nabywa towar.

Ważne!

Świadomość uczestnictwa w transakcji łańcuchowej jest kluczowa - wpływa ona na ustalenie tzw. miejsca świadczenia transakcji, czyli jej opodatkowania.

Cenna wskazówka

Cechą charakterystyczną tradycyjnej dostawy, jest to, iż towar jest przemieszczany od podatnika A do podatnika B i kolejno od podatnika B do podatnika C i każda z tych dostaw dokumentowana jest fakturą.

Cechą szczególną transakcji łańcuchowej jest to, że towar jest fizycznie przemieszczany od A do C a faktury są wystawiane pomiędzy A i B i kolejno pomiędzy B i C.

Naturalnie w łańcuchu może występować czterech, pięciu i więcej podatników i transakcja może mieć jeszcze bardziej skomplikowany charakter.

Przykład transakcji łańcuchowej

Kluczowe dla opodatkowania VAT jest to, iż w przypadku, gdy te same towary są przedmiotem kolejnych dostaw oraz są wysyłane lub transportowane bezpośrednio od pierwszego dostawcy do ostatniego w kolejności nabywcy, to wysyłkę lub transport przyporządkowuje się wyłącznie jednej dostawie. Oznacza to w praktyce, że tylko jedna dostawa jest tzw. ruchoma i jest to ta transakcja, której przyporządkowuje się wysyłkę/transport. Pozostałe dostawy określane są jako tzw. dostawy nieruchome.

To kluczowe aby ustalić, której dostawie przyporządkowany jest transport, bo:

- wszystkie dostawy realizowane przed dostawą, do której przypisano wysyłkę lub transport towarów są opodatkowane w państwie, z którego towar jest wysyłany lub transportowany,

- natomiast, wszystkie dostawy mające miejsce po dostawie ruchomej są opodatkowane w państwie (miejscu) zakończenia wysyłki lub transportu towarów.

Z dniem 1 października 2021 r. ustawodawca doprecyzował zasady identyfikowania miejsca opodatkowania transakcji łańcuchowych.

W przypadku towarów, które są wysyłane lub transportowane z terytorium Polski na terytorium państwa trzeciego (np. USA, Szwajcaria, Chiny, Ukraina) albo z terytorium jednego państwa członkowskiego UE na terytorium innego państwa członkowskiego przez:

1) pierwszego dostawcę – wysyłkę lub transport przyporządkowuje się jego dostawie;

2) ostatniego nabywcę – wysyłkę lub transport przyporządkowuje się dostawie dokonanej do tego nabywcy.

Zwracamy uwagę by weryfikowali Państwo drogę towaru będącego przedmiotem transakcji zakupu oraz sprzedaży.

Prosimy zwracać uwagę na dane adresowe podawane w treści zamówienia, dane wskazywane w listach przewozowych CMR.

Jeżeli obserwujecie Państwo, iż towar jest wysyłany do innego państwa niż państwo, gdzie nabywca ma siedzibę lub przy zakupie jest przywożony do Państwa magazynu z innego kraju niż kraj, w którym ma siedzibę dostawca - to z dużym prawdopodobieństwem możemy mieć do czynienia z transakcją łańcuchową.

Taką transakcję pod względem opodatkowania zawsze należy poddać indywidualnej analizie celem ustalenia, w jaki sposób powinna być udokumentowana i opodatkowana.

Podstawa prawna:

- art. 22a ust. 1 pkt 1 oraz ust. 2-4 ustawy z 11.03.2004 r. o podatku od towarów i usług (Dz.U. z 2021 r. poz. 685 ze zm.).

Stan prawny aktualny na dzień 4.11.2021 r.